El avance de las tecnologías y el progreso en el mundo digital ha posibilitado la entrada en el mercado de los denominados “neobancos” o Fintech, banca íntegramente online o tecnofinancieras. Esto continúa el camino de las tendencias que ya adelantábamos en nuestro post Tendencias en Alemania, el camino hacia una sociedad sin dinero en efectivo.

Qué es una Fintech

Las Fintech son nuevas empresas tecnológicas que han cambiado el paradigma de las finanzas a través de las TIC, las apps o el big data como ya se está haciendo en cuestiones de Salud Pública. Han reformulando totalmente la manera de entender o de prestar servicios financieros.

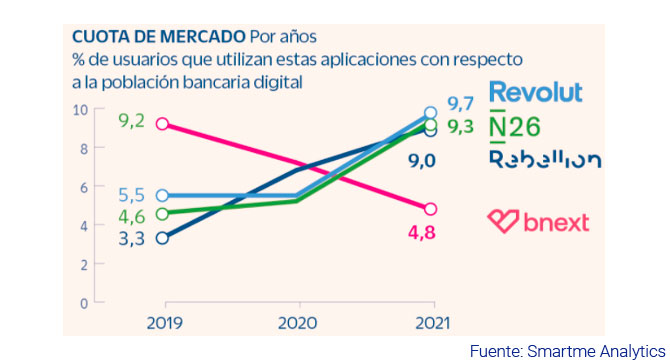

Las finanzas bancarias abarcan una cantidad de servicios muy extensa y diversa. Las fintech (que hasta cuentan ya con su propia asociación en España) han ido incorporando cada vez más servicios a su oferta conforme han ido aumentando su cuota de mercado. Un 29% de la banca digital en España ya está compuesta por ellas según Smartme Analytics. Este crecimiento tiene su origen en el target de las nuevas generaciones. Estas prefieren gestionar todo desde el móvil y no hacer cola en la oficina del banco. Además, estos bancos ofrecen cuentas bancarias y tarjetas a coste cero sin necesidad de domiciliar una nómina, contratar un seguro o tener una tarjeta de crédito (sin exigir por tanto vinculación). Estos son un ejemplo típico de servicios adicionales ofrecidos por la banca tradicional para evitar el pago de las comisiones.

Qué ofrecen las Fintech

Los neobancos ya no solo ofrecen solo un medio de pago, sino que están incorporando servicios de la banca tradicional como cuentas online para el pago de nóminas, cobro de recibos o tarjetas de débito temporales para empleados. Añadiendo también servicios totalmente nuevos muy ligados a los nuevos avances tecnológicos, como podrían ser:

Acceso a nuevas fuentes de financiación (crowfunding, crowlending, equity crowdfunding o revenue based finance).

Soluciones innovadoras a la gestión de los pagos (criptomonedas, pagos electrónicos como google pay).

Control financiero personal o de inversión.

Uso de tecnología puntera para ahorrarnos el “papeleo” (biometría facial, reconocimiento y verificación automática de documentos o plataformas de gestión de identidades).

Parecía evidente que el próximo paso de estas empresas era dar el salto al sector de la pequeña y mediana empresa (pymes). En este sector las posibilidades de desbancar a los proveedores financieros tradicionales son muy altas, por la misma razón que han sido un éxito entre jóvenes y autónomos. Su punto fuerte es la capacidad de ofrecer una gran cantidad de servicios a un coste mucho menor que la banca tradicional. Además cuentan con el aliciente de incorporar nuevos métodos mucho más rápidos y eficientes de prestar estos servicios.

Qonto, una fintech francesa que desde sus inicios fijó su target en empresas entre 0 y 250 trabajadores encargó un estudio a la consultora GAD3, donde reflejaban que 3 de cada 10 pymes españolas ya habían dado el salto a las tecnofinancieras. El precio de los servicios prestados por esta multinacional francesa es una cuota mensual de entre 9 y 250 euros según el plan contratado.

Posibilidad de conceder créditos o captar depósitos para las fintech

Uno de los grandes lastres de las tecnofinancieras era no tener la posibilidad de conceder créditos o captar depósitos. En España no es necesario una licencia especial para prestar, pero si para los depósitos. La mayoría de países de la UE si suelen requerirla por lo que al ser empresas multinacionales tampoco han incorporado estos servicios en nuestro país. Pero esta tendencia también está cambiando N26 y Orange Bank ya han recibido la autorización del banco de España para realizar estas operaciones de préstamo y deposito. Esto abre las puertas a que las fintech irrumpan de manera integral en las finanzas de las pymes, sentando precedentes para que los demás neobancos fijen su target y su desarrollo en ofrecer una gestión financiera completa, combinando todos los servicios tradicionales con las nuevas posibilidades que van surgiendo debido al desarrollo y crecimiento que tendrá la economía en esta década.

En conclusión, todavía podríamos decir que es un poco pronto para que las pymes depositen toda su gestión financiera en las fintech. Aunque diversificando entre varias se pueden obtener todos los servicios. Para lo que sí son útiles es para obtener una gran cantidad de servicios complementarios y supletorios a la banca tradicional por un menor coste, agilizando muchos de ellos debido a la fuerte presencia de las nuevas tecnologías.

Adaptación constante

Tampoco hay que perder de vista el crecimiento de estas empresas y las posibilidades que nos van ofreciendo año a año. Analizando su rápida evolución en estos tiempos podemos afirmar que irán incorporando cada vez más y mejores servicios adaptándose rápidamente a las necesidades de este mundo ultraglobalizado y descentralizado.

Si nos decidimos a trabajar en nuestra pyme con una fintech conviene que un experto revise antes el contrato de servicios que vayamos a firmar con ellos. Debemos tener claras las comisiones, condiciones y si ofrece todo lo que podamos necesitar.