Según información publicada por el medio infoLibre el 22 de Febrero de 2021 y tras una filtración del portal “Footbal Leaks”, al parecer el Real Madrid aceptó una operación financiera con grave riesgo fiscal. Sin entrar a valorar la noticia en sí, ni ningún comportamiento de nadie, si creemos que puede resultar interesante su análisis a efectos de incidir en la importancia del concepto de beneficiario efectivo en operaciones internacionales y el perjuicio fiscal que puede suponer la no correcta aplicación o interpretación del mismo.

Fraude fiscal en préstamos y cánones internacionales

En la noticia analizada una persona jurídica española (en este caso el Real Madrid) realizó pagos a una persona jurídica de otro país de la Unión Europea, en este caso Luxemburgo. Como apuntamos en el post anterior y según la Directiva 2003/49/CE del Consejo Europeo: “Los pagos de intereses o cánones procedentes de un Estado miembro estarán exentos de cualquier impuesto sobre dichos pagos (ya sean recaudados mediante retención a cuenta o mediante estimación de la base imponible) en dicho Estado de origen, siempre que el beneficiario efectivo de los intereses o cánones sea una sociedad de otro Estado miembro o un establecimiento permanente situado en otro Estado miembro de una sociedad de un Estado miembro.”

El problema al parecer surge porque en realidad el beneficiario efectivo hay indicios de que realmente es una sociedad radicada en otro país de fuera de la Unión Europea, en este caso las Islas Caimán. ¿hay algún problema con esto? Absolutamente ninguno. Simplemente no sería de aplicación la directiva. Por tanto, lo normal es que el país emisor de los pagos obligue a efectuar una retención a cuenta del impuesto de la renta de no residentes, en este caso del 24% por ser el beneficiario efectivo de fuera de la UE (salvo que un posible convenio limitase ese gravamen). En caso de que no se haga y existiera la obligación si que habría un problema, surgiría una contingencia fiscal.

Todo esto puede parecer que solamente afecta a grandes empresas multinacionales, pero no tiene porqué ser así. Para que nos hagamos una idea de su posible trascendencia, imaginemos el siguiente ejemplo:

La empresa española X S.L. llega a un acuerdo con la empresa italiana Y para explotar una marca suya. Mediante este acuerdo, hará pagos en concepto de cánones de 100.000 euros anuales. En principio y en virtud de la Directiva Europea comentada, esos pagos irán exentos de retención en España. Por otro lado, la empresa italiana los declarará como ingresos en el Impuesto de Sociedades italiano. Ahora bien:

¿Qué ocurriría si el beneficiario efectivo fuese en realidad una empresa radicada en un país tercero Z?

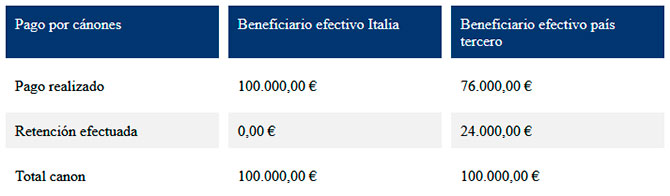

El siguiente cuadro nos ayudará a entender las diferencias:

Para la empresa española no hay diferencia alguna, paga lo mismo ya sea directamente al dueño del canon o efectuando la retención correspondiente. Ahora bien, si no se efectúa retención y en realidad si corresponde, la Agencia Tributaria española puede posteriormente exigirle ese importe. Con esto, se puede encontrar que ha hecho un desembolso de 100.000 y que además le exigen 24.000 (mas sanciones e intereses).

Muchas veces el problema surge en que es difícil saber para la empresa pagadora quien es en realidad el beneficiario efectivo. Mientras que algunos países como Portugal tienen formularios específicos al efecto, en España ahora mismo eso no existe oficialmente, con lo que habría que probarlo por otros medios.

Por tanto, a la hora de trabajar con empresas no residentes conviene analizar las operaciones “a priori” para evitar problemas “a posteriori”. Muchas veces incurrir en un gasto inicial de estudio de una operación se convierte en una inversión futura muy rentable para no incurrir en el mencionado fraude fiscal en préstamos internacionales.