Joachim Nagel, una de las figuras clave del Banco Central Europeo (BCE), ha dado a conocer una serie de ideas que sugieren que, aunque el banco se inclina por suavizar su política monetaria, esto no significa necesariamente que vaya a producirse una serie de recortes de los tipos de interés. Nagel señaló que una reducción de los tipos podría estar en el horizonte antes de las vacaciones de verano de agosto, con el fin de cumplir el objetivo de inflación del 2% para el año 2025. Sin embargo, subrayó la importancia de basar las decisiones en los datos actuales, pidiendo cautela ante la suposición de que los recortes de tipos continuarán automáticamente o sin complicaciones.

Haciéndose eco de la cautela de Nagel, la presidenta del BCE, Christine Lagarde, también abordó el tema recientemente. Señaló la necesidad de disponer de datos adicionales sobre salarios, productividad y beneficios empresariales antes de que el banco pueda proceder con confianza a nuevas reducciones de tipos tras el recorte inicial previsto para junio.

¿Qué medidas han tomado recientemente los bancos centrales del mundo?

Esta conversación se produce tras las medidas adoptadas por otros grandes bancos centrales de todo el mundo. En particular, el Banco Nacional de Suiza sorprendió al mercado con una bajada de tipos, y el Banco de Inglaterra insinuó una posible relajación a finales de año. Por su parte, la Reserva Federal de EE.UU. ha previsto tres bajadas de tipos este año, la primera de ellas en junio.

Estas medidas son cruciales para que los inversores y los operadores sigan de cerca sus estrategias para sortear las incertidumbres del mercado. Entender cómo invertir en acciones y otros mercados durante estos tiempos de volatilidad puede ser clave para tomar decisiones informadas que se alineen con estos cambios económicos globales.

Las discusiones del BCE se centran ahora en junio como punto de partida para la reducción de los costes de financiación. Sin embargo, hay un debate en curso sobre la trayectoria posterior a junio. Mientras que algunos funcionarios del BCE y participantes en el mercado están a favor de múltiples recortes durante el año, otros piden un enfoque más prudente, destacando incertidumbres como la fluctuación de los precios de la energía y tendencias indeterminadas de los salarios y los beneficios.

Nagel aboga por un enfoque pragmático, de reunión en reunión, para abordar estas incertidumbres, subrayando la necesidad de una vigilancia continua por parte de los responsables políticos.

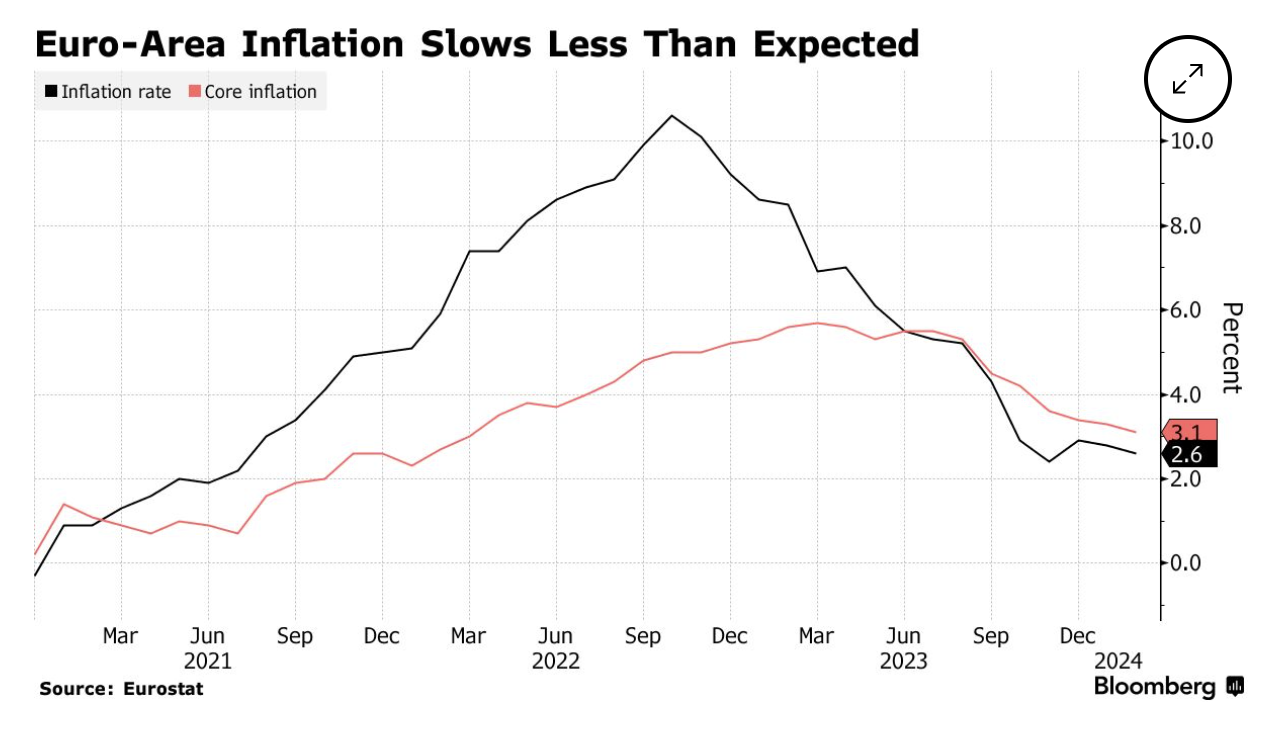

El Fondo Monetario Internacional y el Banco de Pagos Internacionales han lanzado recientemente sendas advertencias. Aconsejaron a los bancos centrales que evitaran relajar prematuramente las políticas monetarias. A pesar de un notable descenso de la inflación en la eurozona en 2023 y de que la economía logró esquivar la recesión en el segundo trimestre, las perspectivas siguen siendo poco halagüeñas. Esto es especialmente cierto en el caso de Alemania, que sigue experimentando dificultades económicas prolongadas.

En una explicación más accesible y atractiva, estos debates ponen de manifiesto el equilibrio que mantienen los bancos centrales, incluido el BCE. Navegan entre la estimulación del crecimiento económico y la gestión de la inflación, al tiempo que responden a un panorama económico mundial complejo y en constante cambio.

¿Cómo se comportan las acciones europeas en medio de las especulaciones sobre la política monetaria del BCE?

Además de la narrativa económica, las acciones europeas están experimentando un notable repunte, y los estrategas de Citigroup predicen un mayor crecimiento. Prevén un aumento del 6% en las acciones europeas desde los actuales máximos históricos, fijando un objetivo para finales de año para el índice Stoxx 600 de 540 puntos, la previsión más alta entre sus homólogos. Estas optimistas perspectivas se ven respaldadas por la creciente certidumbre en torno a los recortes de los tipos de interés, la mejora de las perspectivas económicas mundiales y el debilitamiento del dólar estadounidense.

Los mercados europeos se encaminan a una novena semana consecutiva de ganancias, marcando el repunte más prolongado desde 2012. Esta oleada de optimismo se ve alimentada por las previsiones de que los bancos centrales, incluido el BCE, inicien reducciones de tipos, un sentimiento alentado por las recientes señales del Banco de Inglaterra y las medidas del Banco Nacional de Suiza.

Incluso con los buenos resultados de los mercados, Citigroup cree que aún hay margen para el crecimiento, citando que la balanza de riesgos sigue "sesgada al alza". Esto contrasta con otras previsiones de mercado, que muestran menos margen para el crecimiento a finales de año, con un objetivo medio para el Stoxx 600 de 490 puntos entre 16 estrategas de renta variable.

Reflexiones finales

En esencia, la interacción entre las políticas prudentes de los bancos centrales y los sentimientos alcistas de los mercados ilustra la naturaleza dinámica y llena de matices del panorama económico actual. Los bancos centrales, incluido el BCE, están equilibrando meticulosamente la necesidad de estimular el crecimiento y gestionar la inflación, en un contexto de evolución de las condiciones económicas mundiales y optimismo de los mercados.